Was ist eine GuV?

Die Abkürzung „GuV“ steht für „Gewinn- und Verlustrechnung“. Sie dient dazu, den wirtschaftlichen Erfolg eines Unternehmens innerhalb eines Geschäftsjahres darzustellen. Sie ist – gemeinsam mit der Bilanz – verpflichtender Bestandteil des Jahresabschlusses. Ergänzend können - je nach Unternehmensgröße - auch Anhang und Lagebericht zu den Bestandteilen gehören.

Grundlage ist das Handelsgesetzbuch (HGB), das insbesondere in § 275 HGB genaue Vorgaben zur Gliederung macht.

Pflicht zur GuV-Erstellung - Wer ist betroffen?

Den Rahmen gibt das im Handelsgesetzbuch verankerte Handelsrecht vor. Gemäß § 242 Abs. 1 HGB sind Kaufleute, gewerbliche Unternehmen sowie Land- und Forstwirte mit entsprechender Größe verpflichtet, eine Gewinn- und Verlustrechnung (GuV) zu erstellen. Für diese Gruppen gilt die Pflicht zur doppelten Buchführung.

Unternehmen, die der Publizitätspflicht unterliegen, sind darüber hinaus verpflichtet, die GuV öffentlich zugänglich zu machen. Dies betrifft insbesondere Kapitalgesellschaften und große Personengesellschaften gemäß § 267 HGB, deren Jahresabschluss im Bundesanzeiger veröffentlicht wird.

Hinweis:

Kleingewerbetreibende und Freiberufler, die nicht zur doppelten Buchführung verpflichtet sind, können stattdessen die Einnahmen-Überschuss-Rechnung (EÜR) verwenden.

Wie ist eine Gewinn- und Verlustrechnung aufgebaut?

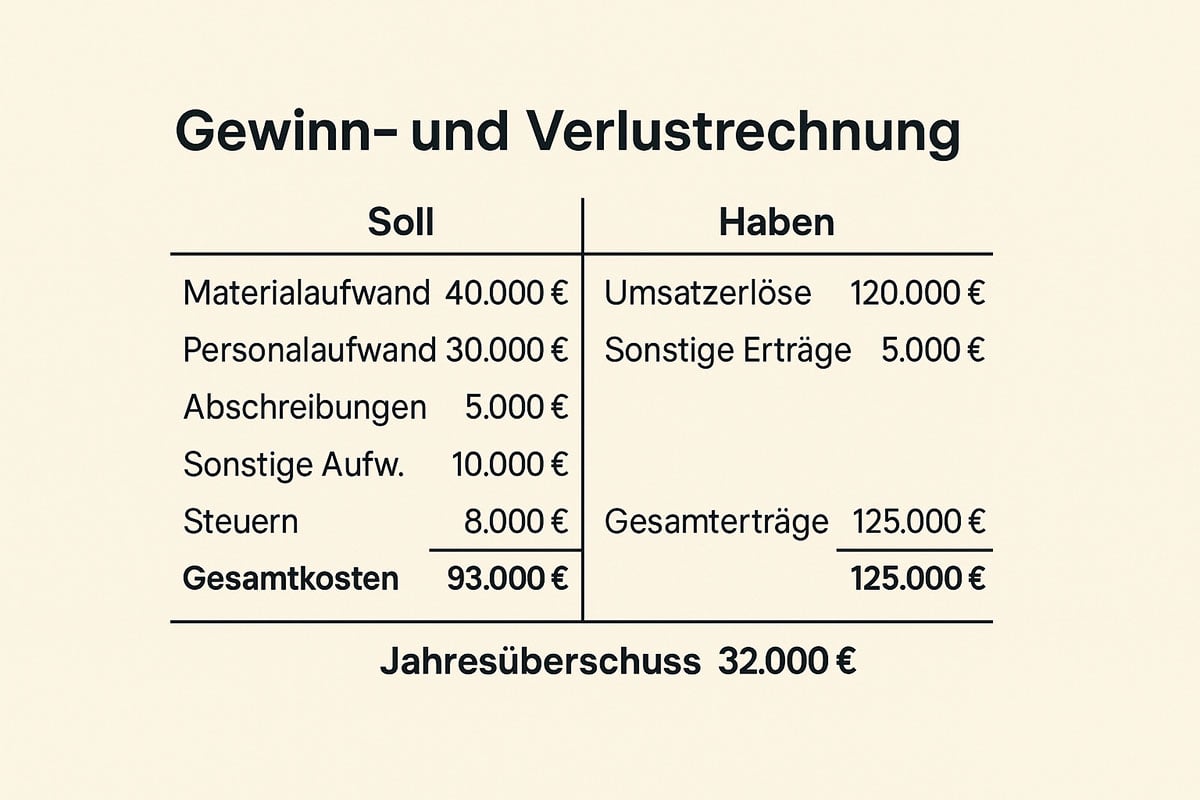

Grundsätzlich wird das gängige T-Konto verwendet, bei dem Soll- und Haben-Buchungen in zwei Spalten gegenübergestellt werden (Hinweis: Diese Darstellung bezieht sich auf die interne Buchführung, nicht auf den Jahresabschluss selbst).

Für Kleinstkapitalgesellschaften besteht die Möglichkeit, eine vereinfachte Darstellung zu nutzen. Für Kaufleute und andere Gesellschaftsformen bestehen hingegen keine gesetzlich verbindlichen Vorgaben zur konkreten Darstellung der Buchführung.

Anders stellt sich die Situation bei Kapitalgesellschaften dar: Nach § 275 Abs. 1 HGB ist die Gewinn- und Verlustrechnung zwingend in Staffelform aufzustellen. Dabei besteht die Wahlmöglichkeit zwischen dem Gesamtkostenverfahren und dem Umsatzkostenverfahren.

Gesamtkostenverfahren (§ 275 Abs. 2 HGB)

- Alle für die Leistungserstellung angefallenen Kosten einer Periode werden den Erlösen gegenübergestellt

- Gliederung nach Kostenarten (Material, Personal, Abschreibungen etc.)

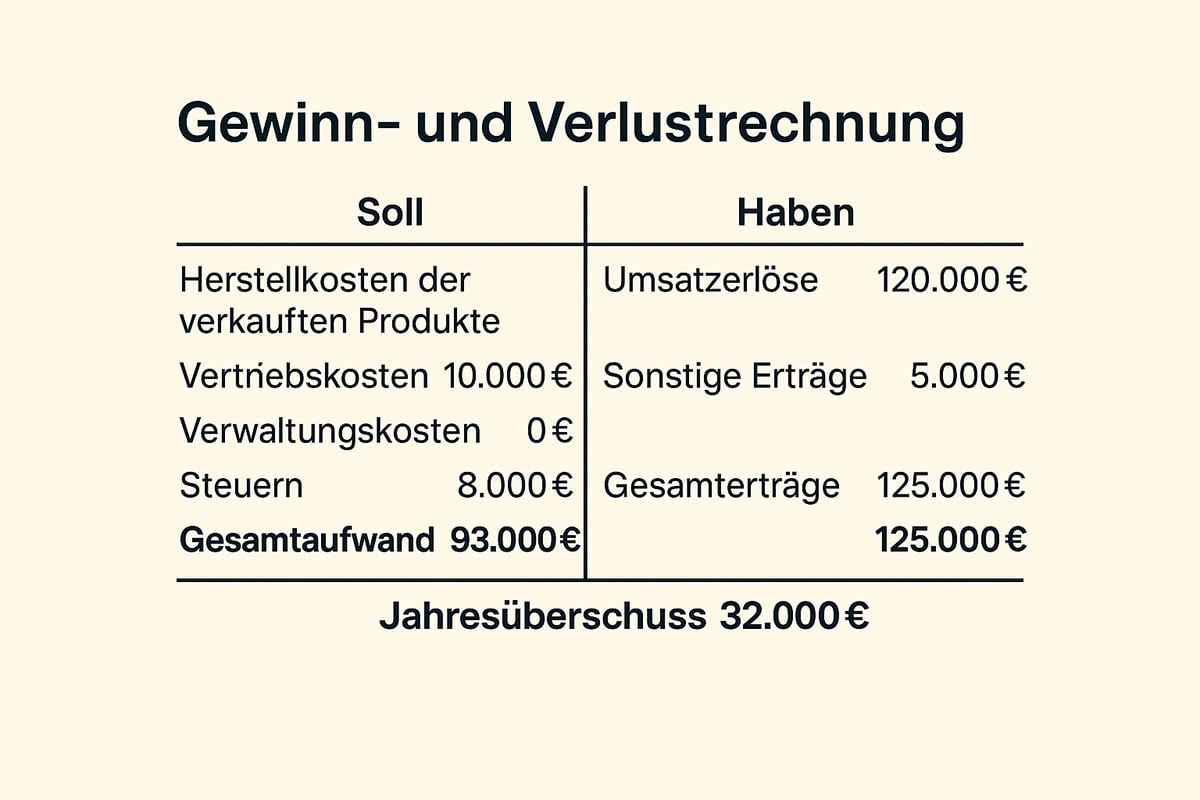

Umsatzkostenverfahren (§ 275 Abs. 3 HGB)

- Nur die Kosten für verkaufte Produkte/Dienstleistungen einer Periode werden berücksichtigt

- Gliederung nach Kostenstellen bzw. Unternehmensbereichen (Produktion, Vertrieb, Verwaltung etc.)

Wesentlich für das Umsatzkostenverfahren ist:

Da Material- und Personalkosten in der Gewinn- und Verlustrechnung nach dem Umsatzkostenverfahren nicht unmittelbar ausgewiesen werden – sie sind in den Herstellungskosten der abgesetzten Leistungen enthalten –, schreibt § 285 Nr. 2 HGB eine gesonderte Angabe dieser wesentlichen Kostenarten im Anhang zum Jahresabschluss vor.

Im Anhang müssen diese Kostenarten explizit aufgeschlüsselt und dargestellt werden, um Transparenz über die Kostenstruktur zu gewährleisten.

Sonderregelung: Kleinstkapitalgesellschaften

Für Kleinstkapitalgesellschaften sieht das Handelsgesetzbuch eine vereinfachte Form der Gewinn- und Verlustrechnung vor. Die rechtlichen Grundlagen hierfür sind in § 267a HGB festgelegt und gelten unter bestimmten Voraussetzungen.

Die vereinfachte Gewinn- und Verlustrechnung ist folgendermaßen aufgebaut:

Umsatzerlöse

+ sonstige Erträge

– Materialaufwand

– Personalaufwand

– Abschreibungen

– sonstige Aufwendungen

– Steuern

= Jahresüberschuss / -fehlbetrag

Wenn sich Unternehmen für die Gewinn- und Verlustrechnung in Kontenform entscheiden, entspricht deren Aufbau dem eines üblichen T-Kontos. Das bedeutet, dass zwei Spalten für Soll und Haben verwendet werden. Die Salden der Erfolgskonten werden zusammengeführt, sodass Aufwendungen und Kosten im Soll (linke Spalte) und Erträge sowie Einnahmen im Haben (rechte Spalte) dargestellt werden. Letztlich müssen die Summen beider Spalten unter dem Strich identisch sein (Hinweis: Diese Kontenform ist vor allem für interne Buchhaltung relevant; der handelsrechtliche Jahresabschluss sieht i.d.R. die Staffelform vor).

Weitere wichtige Aspekte einer Gewinn- und Verlustrechnung

Für alle Varianten, in denen Unternehmen ihre GuV erstellen – sei es nach Handelsrecht oder Steuerrecht – gilt: Abschreibungen müssen separat ausgewiesen werden, sofern sie nicht in Sammelposten einfließen. Darüber hinaus ist eine wichtige Entscheidung zu treffen: Soll für die Darstellung der GuV das Brutto- oder das Nettoprinzip angewendet werden? Diese Wahl ist unabhängig von der konkreten Form oder Methode der GuV-Erstellung – betrifft aber sowohl handelsrechtliche als auch steuerrechtliche Vorgaben.

Der wesentliche Unterschied zwischen beiden Prinzipien liegt in der Zulässigkeit der Saldierung von Aufwendungen und Erträgen:

- Bruttoprinzip – Aufwendungen und Erträge müssen jeweils einzeln aufgeführt werden

- Nettoprinzip – Aufwendungen und Erträge dürfen saldiert werden

Im Handelsrecht ist das Bruttoprinzip grundsätzlich vorgeschrieben (§ 246 Abs. 2 HGB). Eine Saldierung ist nur in ausdrücklich erlaubten Ausnahmefällen zulässig. Im Steuerrecht hingegen, insbesondere bei der Einnahmen-Überschuss-Rechnung nach § 4 Abs. 3 EStG, wird häufig eine saldierte Darstellung angewendet – also ein faktisches Nettoprinzip –, da diese als einfacher und übersichtlicher gilt. Vor allem kleine und mittlere Unternehmen können hiervon profitieren.

Wichtig ist, die Entscheidung zwischen Brutto- und Nettoprinzip wirkt sich auch auf die Behandlung von Zinsen in der GuV aus:

- Bruttoprinzip – Zinszahlungen und Zinserträge werden separat ausgewiesen

- Nettoprinzip – Zinszahlungen können mit Zinserträgen saldiert werden

Gesetzliche Vorgaben für eine Gewinn- und Verlustrechnung

Die wesentlichen gesetzlichen Vorschriften zur Erstellung der Gewinn- und Verlustrechnung (GuV) ergeben sich aus dem Handelsgesetzbuch (HGB), insbesondere:

- § 275 Abs. 1 HGB: Regelt die Gliederung der GuV in Staffelform. Diese Vorschrift gilt insbesondere für Kapitalgesellschaften sowie andere bilanzierungspflichtige Unternehmen (§ 264 HGB).

- § 275 Abs. 2 HGB: Beschreibt das Gesamtkostenverfahren, eines von zwei zulässigen Verfahren zur Darstellung der GuV.

- § 275 Abs. 3 HGB: Beschreibt das Umsatzkostenverfahren als alternative Gliederungsform.

Der Unterschied zur Einnahmen-Überschuss-Rechnung (EÜR)

Die Einnahmen-Überschuss-Rechnung (EÜR) ist eine vereinfachte Methode zur Gewinnermittlung gemäß § 4 Abs. 3 EStG und kommt insbesondere bei kleineren Unternehmen und Freiberuflern zur Anwendung. Im Gegensatz zur Gewinn- und Verlustrechnung, die Teil der doppelten Buchführung ist, basiert die EÜR auf dem sogenannten Zufluss- und Abflussprinzip: Betriebseinnahmen werden den Betriebsausgaben gegenübergestellt – entscheidend ist der tatsächliche Zahlungszeitpunkt.

Die EÜR darf von nicht buchführungspflichtigen Unternehmern angewendet werden, insbesondere von Freiberuflern sowie Gewerbetreibenden, deren Jahresumsatz 800.000 Euro und deren Jahresgewinn 80.000 Euro nicht übersteigen (§ 141 AO). Wird eine dieser Grenzen überschritten, greift die Buchführungspflicht – und damit auch die Pflicht zur Aufstellung einer Bilanz mit Gewinn- und Verlustrechnung.

Von der GuV zur Bilanz und zum Jahresabschluss

Der Jahresabschluss eines Unternehmens besteht im Wesentlichen aus der Bilanz und der Gewinn- und Verlustrechnung. Die GuV ermittelt den Jahresüberschuss oder -fehlbetrag, der anschließend über das Eigenkapitalkonto in der Bilanz erfasst wird. Ein erzielter Gewinn erhöht das Eigenkapital und wird als Jahresüberschuss im Haben des entsprechenden Kontos verbucht. Ein Verlust mindert das Eigenkapital und wird im Soll gebucht. Somit wirken sich die Ergebnisse der GuV unmittelbar auf die Passivseite der Bilanz aus.

Rechtlicher Hinweis:

Die bereitgestellten Informationen erfolgen nach bestem Wissen und Stand der aktuellen Rechtslage. Eine Haftung für Änderungen der rechtlichen Rahmenbedingungen oder deren Vollständigkeit und Aktualität wird ausgeschlossen. Für verbindliche Auskünfte wenden Sie sich bitte an Ihren Steuerberater oder Rechtsanwalt.

GuV erstellen: Wie kann eine Software unterstützen?

Die Relevanz der Gewinn- und Verlustrechnung (GuV) ist hoch – und das nicht nur für Unternehmen, die der Publizitätspflicht unterliegen [z.B. Kapitalgesellschaften nach HGB]. Fehler in der GuV können nicht nur zu erheblichen Korrekturaufwänden führen, sondern haben oft auch finanzielle und rechtliche Konsequenzen, insbesondere bei kapitalmarktorientierten Unternehmen oder solchen mit Prüfpflicht. Die Erstellung der GuV ist zeitintensiv, insbesondere wenn sie intern ohne Softwareunterstützung erfolgt. Wird ein Steuerberater hinzugezogen, entstehen zusätzliche Kosten.

Eine moderne Buchhaltungssoftware mit integrierter GuV-Funktion kann hier Abhilfe schaffen: Sie ermöglicht eine schnelle und transparente Gegenüberstellung aller Gewinne und Verluste und erstellt die GuV automatisch. Gleichzeitig behalten Unternehmen stets den detaillierten Überblick über ihre Finanzkennzahlen.

Ein weiterer Vorteil: Solche Softwarelösungen bieten häufig Schnittstellen zu den Programmen von Steuerberatern und Finanzämtern (z.B. ELSTER), was die Übermittlung von Steueranmeldungen und Abschlüssen deutlich vereinfacht. Zwar verursachen Buchhaltungsprogramme Anschaffungs- und laufende Kosten, doch rechnen sich diese aufgrund der Zeitersparnis und geringeren Fehleranfälligkeit meist schnell.

Nichtsdestotrotz ersetzt auch die beste Software nicht die fachliche Prüfung und Verantwortung bei der Erstellung und Prüfung.

FAZIT

Die GuV erstellen: Wesentliche Erkenntnisse im Überblick

Die Gewinn- und Verlustrechnung zeigt auf, wie sich die Gewinne bzw. Verluste eines Unternehmens zusammensetzen. Die Ergebnisse fließen direkt in die Bilanz ein, sodass die GuV wesentlicher Bestandteil eines Jahresabschlusses wird. Entsprechend streng sind die im Handelsgesetzbuch (HGB) verankerten Regeln zur Erstellung der GuV. Doch nicht jeder Selbstständige muss eine GuV erstellen, davon sind die Unternehmen und Kaufleute betroffen, die zur doppelten Buchführung verpflichtet sind. Während Kapitalgesellschaften ihre GuV in Staffelform aufbauen müssen, haben alle anderen Steuerpflichtigen die Möglichkeit, auf die Kontenform zurückzugreifen.

Grundsätzlich müssen sich die Steuerpflichtigen jedoch zwischen Brutto- und dem übersichtlicheren Nettoprinzip entscheiden – auf das Ergebnis hat das jedoch keinen Einfluss. Angesichts der Komplexität und Relevanz empfiehlt sich der Einsatz einer Software, um die GuV zu erstellen. Unternehmen vermeiden so nicht nur einen enormen Zeit- oder Kostenaufwand, sondern auch lästige Korrekturen einer bereits veröffentlichten GuV. Die aufgestellte GuV ist zudem zehn Jahre aufzubewahren (§257 HGB).