Was gehört alles zur Lohnbuchhaltung? Grundlagen & Aufbau

Die Lohnbuchhaltung umfasst weit mehr als die monatliche Erstellung einer Lohnabrechnung. Sie ist ein zentraler Bestandteil der betrieblichen Buchhaltung und bildet die Grundlage für korrekte Gehaltszahlungen, gesetzeskonforme Meldungen und transparente Kommunikation mit Mitarbeitenden sowie Behörden. Damit Arbeitgeber ihrer Verantwortung gerecht werden können, müssen sie eine Vielzahl von Daten, Fristen und gesetzlichen Vorgaben im Blick behalten.

Zentrale Aufgaben der Lohnbuchhaltung

Zu den Kernaufgaben zählen die folgenden Prozesse:

Erstellung der Lohn- und Gehaltsabrechnung: Grundlage ist das individuelle Arbeitsverhältnis inklusive Bruttogehalt, Arbeitsstunden, Zuschläge und variabler Bezüge. Auch einmalige Zahlungen wie Prämien, Boni oder Urlaubsentgelt fließen ein.

Berechnung von Abzügen und Beiträgen: Vom Bruttoverdienst werden Abzüge für Lohnsteuer, Kirchensteuer, Solidaritätszuschlag sowie die Sozialversicherungsbeiträge (Kranken-, Renten-, Pflege- und Arbeitslosenversicherung) vorgenommen. Daraus ergibt sich der Auszahlungsbetrag.

Meldungen und Übermittlungen: Arbeitgeber sind verpflichtet, lohnrelevante Angaben an das Finanzamt und die Sozialversicherungsträger zu melden. Dazu gehören unter anderem Beitragsnachweise und elektronische Lohnsteueranmeldungen.

Verwaltung der Mitarbeiterdaten: Die Lohnbuchhaltung pflegt personenbezogene Angaben wie Steuerklasse, Freibeträge, Versicherungsnummern und Bankverbindungen. Änderungen – etwa durch Heirat, Elternzeit oder Gehaltserhöhungen – müssen rechtzeitig übernommen werden.

Digitale Archivierung und Dokumentationspflicht: Jede Lohnabrechnung muss nachprüfbar und sicher gespeichert werden. Das gilt auch für Zusatzdokumente wie Entgeltmeldungen oder SV-Belege.

Bestandteile einer Gehaltsabrechnung

Eine gesetzeskonforme Gehaltsabrechnung enthält bestimmte Mindestangaben, damit Arbeitnehmer ihre Bezüge nachvollziehen können. Dazu zählen:

- Name und Anschrift von Arbeitgeber und Arbeitnehmer

- Abrechnungszeitraum und Datum der Abrechnung

- Zusammensetzung des Arbeitsentgelts (Bruttogehalt, Zulagen, Zuschläge, Sachbezüge)

- Alle Abzüge (steuerlich und sozialversicherungsrechtlich)

- Netto-Bezüge und Auszahlungsbetrag

Die Angaben müssen übersichtlich und nachvollziehbar aufbereitet sein. Viele Lohnabrechnungsprogramme bieten dafür standardisierte Muster an, die individuell angepasst werden können.

Wer ist verantwortlich?

Die Verantwortung für eine ordnungsgemäße Lohnbuchhaltung liegt grundsätzlich beim Arbeitgeber. Unabhängig davon, ob die Lohn- und Gehaltsabrechnung intern erstellt oder an ein externes Lohnbüro ausgelagert wird: Für die Richtigkeit der Angaben gegenüber Finanzamt und Sozialversicherungsträgern haftet das Unternehmen. Daher ist es wichtig, genau zu prüfen, wer die Lohnabrechnung erstellen soll – und ob das Know-how sowie geeignete Prozesse intern vorhanden sind.

Eigenverantwortliche Abrechnung im Unternehmen

Gerade in wachsenden mittelständischen Unternehmen wird die Lohnbuchhaltung häufig intern organisiert. Zuständig sind je nach Struktur:

- die kaufmännische Leitung,

- spezialisierte Buchhalter oder Lohnbuchhalter,

- oder auch die Personalabteilung, sofern entsprechendes Wissen vorhanden ist.

Mit der passenden Lohnsoftware und automatisierten Workflows lassen sich viele Prozesse effizient gestalten. Dennoch müssen Verantwortliche sich laufend über gesetzliche Änderungen informieren – insbesondere zu Themen wie Lohnsteuer, Beiträgen zur Sozialversicherung oder den Anforderungen an digitale Dokumentation.

Zusammenarbeit mit dem Steuerberater

Viele Unternehmen setzen bei der Lohn- und Gehaltsabrechnung auf die Unterstützung eines Steuerberaters. Das kann sinnvoll sein, wenn intern keine Expertise vorhanden ist, regelmäßig Sonderfälle auftreten oder rechtliche Sicherheit gefragt ist. Auch Gründer greifen zu Beginn oft auf diese Lösung zurück, um Fehler zu vermeiden. Wichtig: Die Abgabe der Verantwortung entbindet nicht von der Mitwirkungspflicht – Arbeitgeber müssen alle relevanten Angaben korrekt und vollständig liefern.

Abgrenzung der Rollen

Auch wenn Lohnprogramme vieles automatisieren, ist die Verantwortung nicht delegierbar. Die Software nimmt die Berechnung ab – die Pflicht zur Kontrolle, Korrektur und Archivierung verbleibt beim Unternehmen. Besonders in sensiblen Bereichen wie den Netto Abzügen, Zuschlägen, der Zusammensetzung des Arbeitsentgelts oder den SV Beiträgen ist Sorgfalt gefragt.

Ob Buchhalter, Lohnbuchhalter, Mitarbeiterin der Personalabteilung oder externer Dienstleister – die Lohnabrechnung ist Teamarbeit mit klaren Zuständigkeiten. Wer die Lohnbuchhaltung selber machen möchte, sollte sich frühzeitig mit der Rollenverteilung und den rechtlichen Rahmenbedingungen auseinandersetzen.

Rechtliche Rahmenbedingungen

Die Lohnbuchhaltung unterliegt in Deutschland einem komplexen Geflecht aus steuerrechtlichen, sozialversicherungsrechtlichen und arbeitsrechtlichen Vorgaben. Diese gesetzlichen Regelungen legen fest, welche Angaben zwingend zu erfassen sind, wie Lohnabrechnungen aufgebaut sein müssen und welche Meldepflichten Arbeitgeber erfüllen müssen. Unabhängig davon, ob die Lohnabrechnung intern oder durch ein externes Lohnbüro erfolgt – für die Einhaltung dieser Vorschriften haftet stets das Unternehmen.

Gesetzliche Grundlagen der Lohnbuchhaltung

Die rechtlichen Anforderungen ergeben sich aus verschiedenen Gesetzen und Verordnungen. Die wichtigsten sind:

Einkommensteuergesetz (EStG): Regelt u. a. die Erhebung der Lohnsteuer und die Abführung durch den Arbeitgeber (§§ 38–41b EStG).

Sozialgesetzbuch (SGB IV und SGB V): Enthält alle Regelungen zur Beitragspflicht gegenüber den Sozialversicherungsträgern, inklusive Meldeverfahren und Fristen.

Gewerbeordnung (§ 108 GewO): Legt die Pflicht zur schriftlichen Entgeltabrechnung fest. Arbeitnehmer haben Anspruch auf eine transparente und nachvollziehbare Gehaltsabrechnung mit bestimmten Mindestangaben.

Abgabenordnung (AO): Regelt die Ordnungsvorschriften für die Buchführung und Aufbewahrung von Unterlagen, insbesondere § 147 AO (zehnjährige Aufbewahrungspflicht).

Datenschutz-Grundverordnung (DSGVO): Definiert Anforderungen an die Verarbeitung personenbezogener Daten – auch in der Lohnbuchhaltung (z. B. Schutz der Mitarbeiterdaten, Dokumentationspflichten).

Mindestanforderungen an eine Gehaltsabrechnung

Gemäß § 108 Gewerbeordnung muss jede Gehaltsabrechnung folgende Informationen enthalten:

- Name und Anschrift des Arbeitgebers

- Name, Anschrift und Versicherungsnummer des Arbeitnehmers

- Abrechnungszeitraum und Auszahlungsdatum

- Bruttogehalt sowie sämtliche Zuschläge, Zulagen und steuerpflichtige Sonderzahlungen

- Abzüge wie Lohnsteuer, Kirchensteuer, Solidaritätszuschlag und Sozialversicherungsbeiträge

- Netto-Bezüge und Auszahlungsbetrag

- Hinweis auf das zuständige Finanzamt und die Sozialversicherungsträger

Diese Angaben sind zwingend, unabhängig davon, ob eine Lohnsoftware oder ein Lohnprogramm verwendet wird. Viele Lohnabrechnungsprogramme stellen rechtssichere Muster zur Verfügung, die regelmäßig aktualisiert werden.

Pflichten gegenüber Behörden

Arbeitgeber müssen ihre Mitarbeitenden ordnungsgemäß bei den Sozialversicherungsträgern anmelden und die Beiträge fristgerecht abführen. Gleiches gilt für die elektronische Übermittlung der Lohnsteuerdaten an das Finanzamt. Zu den regelmäßigen Pflichten gehören unter anderem:

- Anmeldung zur Sozialversicherung vor Arbeitsbeginn

- Monatliche Beitragsnachweise und Zahlung an die Krankenkassen

- Elektronische Lohnsteuer-Anmeldung über das ELSTER-Verfahren

- Jahresmeldungen und Erstellung von Lohnsteuerbescheinigungen

- Meldung von Elternzeit, Mutterschutz, Arbeitsunfähigkeit etc.

Verspätete oder fehlerhafte Meldungen können zu Nachzahlungen, Säumniszuschlägen oder Bußgeldern führen.

Aktuelle Änderungen 2025: Das müssen Arbeitgeber wissen

Auch 2025 gab es relevante Anpassungen, darunter:

Gesetzlicher Mindestlohn: Seit Januar beträgt er 12,82 €/Stunde.

Minijob-Grenze: Angepasst auf 556 €/Monat.

E-Rechnungspflicht: Für B2B-Rechnungen wurde die elektronische Rechnung verbindlich eingeführt.

Neue Beitragsbemessungsgrenzen: Z. B. 8.050 € (Rentenversicherung), 5.512,50 € (Krankenversicherung).

Beitragsstaffelung in der Pflegeversicherung: Eltern mit mehreren Kindern zahlen weniger.

Diese Änderungen wirken sich direkt auf die Lohn- und Gehaltsabrechnung sowie die Beitragsberechnungen aus. Unternehmen, die die Lohnbuchhaltung selber machen, sollten deshalb jährlich alle Rechengrößen und Vorschriften überprüfen.

Besonderheiten bei digitalen Prozessen

Die fortschreitende Digitalisierung bringt neue Anforderungen mit sich:

- Elektronische Archivierung muss GoBD-konform sein.

- Die eingesetzte Software muss revisionssicher arbeiten.

- Zugriffskontrollen, Datenverschlüsselung und regelmäßige Updates sind zwingend notwendig, um den Datenschutz zu gewährleisten.

Auch für Unternehmen, die Lohnabrechnungen intern erstellen, gilt: Der Einsatz zertifizierter Softwarelösungen und geschulter Fachkräfte ist unerlässlich, um rechtssicher zu handeln.

Die rechtlichen Rahmenbedingungen in der Lohnbuchhaltung sind komplex – aber mit dem nötigen Wissen, der passenden Software und einer klaren Aufgabenverteilung im Unternehmen gut beherrschbar. Wer die Lohnbuchhaltung selber machen möchte, sollte sich nicht nur mit Abrechnungsschritten, sondern auch mit den gesetzlichen Anforderungen vertraut machen – und regelmäßig prüfen, ob sich Änderungen ergeben haben.

Lohnbuchhaltung im Wandel – digital, effizient, machbar

Die Lohnbuchhaltung galt lange als eine der aufwendigsten und fehleranfälligsten Aufgaben im Unternehmen. Monat für Monat müssen Arbeitgeber sensible Daten verarbeiten, gesetzliche Vorgaben einhalten und Fristen wahren. Was früher nur mit viel Fachwissen, Papierbergen und externem Steuerberater funktionierte, lässt sich heute deutlich einfacher bewältigen – vorausgesetzt, Prozesse sind digitalisiert und gut strukturiert.

Die zunehmende Verfügbarkeit leistungsfähiger Lohnprogramme, automatische Meldesysteme an Finanzamt und Sozialversicherungsträger sowie intelligente Prüfmechanismen innerhalb moderner Lohnsoftware ermöglichen es Unternehmen, die Lohnabrechnung effizienter und oft auch kostengünstiger selbst durchzuführen. Besonders für mittelständische Betriebe, die flexibel auf personelle Veränderungen reagieren wollen, bietet die interne Lohnbuchhaltung ein hohes Maß an Kontrolle und Unabhängigkeit.

Gleichzeitig steigen die Anforderungen: Die verpflichtende E-Rechnung im B2B-Bereich, gestiegene Aufbewahrungspflichten und eine zunehmende Sensibilität für Datenschutz machen deutlich, dass die Lohn- und Gehaltsabrechnung kein einfacher Nebenprozess ist – sondern ein zentraler Bestandteil der Unternehmenssteuerung.

Wer die Lohnbuchhaltung selber machen möchte, braucht mehr als nur die passende Software: gefragt sind rechtssichere Abläufe, fundierte Grundkenntnisse und ein klarer Fahrplan. Die folgenden Schritte zeigen, wie sich eine Lohnabrechnung strukturiert und korrekt erstellen lässt.

Lohnabrechnung erstellen – Schritt für Schritt

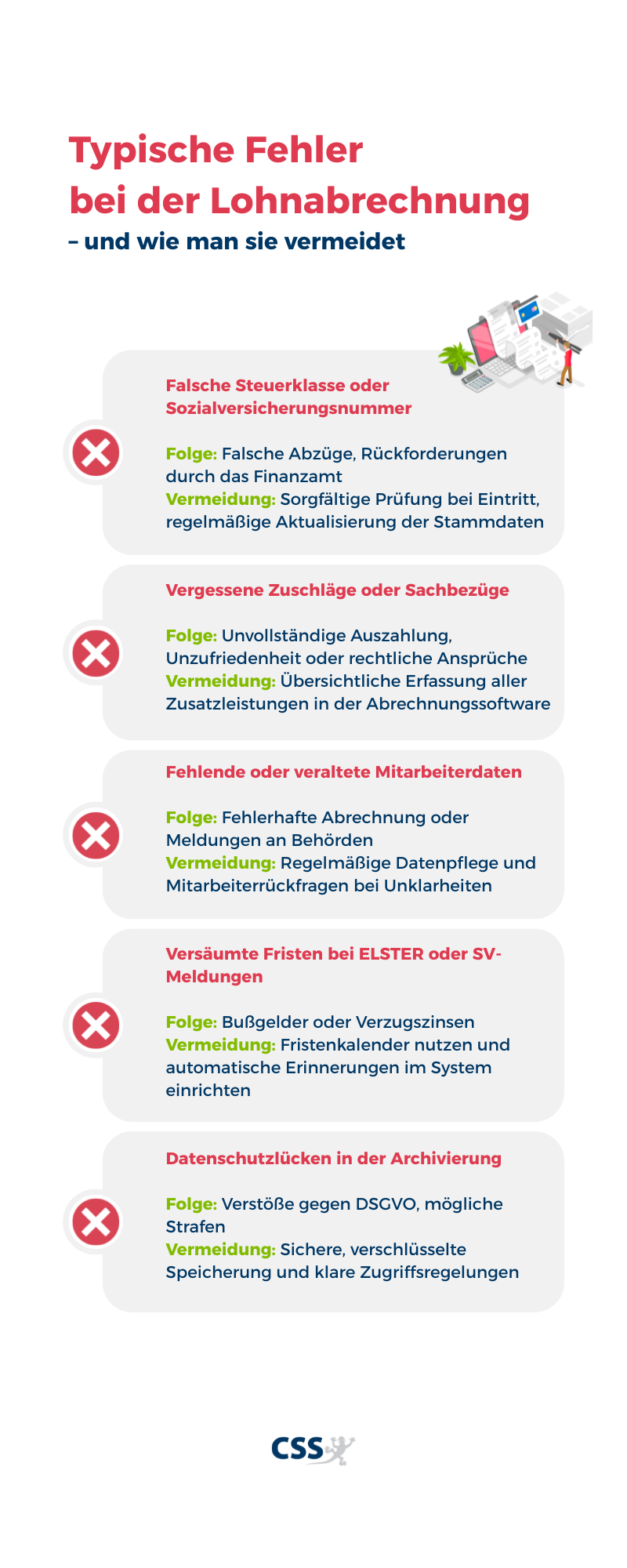

Wer die Lohnbuchhaltung selber machen möchte, braucht einen klar strukturierten Ablauf. Denn jede Lohnabrechnung basiert auf zahlreichen Einzelangaben, die in ihrer Gesamtheit korrekt erfasst, verarbeitet und dokumentiert werden müssen. Fehler in der Abrechnung führen nicht nur zu Unzufriedenheit bei den Angestellten, sondern können auch rechtliche Folgen haben – insbesondere gegenüber Finanzamt und Sozialversicherungsträgern.

Die folgenden Schritte bieten eine verlässliche Orientierung für Unternehmen, die die Lohn- und Gehaltsabrechnung intern erstellen möchten.

1. Mitarbeiterdaten und Stammdaten erfassen

Jede Lohnabrechnung beginnt mit vollständigen und aktuellen Stammdaten der Mitarbeiterin oder des Mitarbeiters. Dazu gehören:

- Name, Geburtsdatum und Anschrift

- Steueridentifikationsnummer, Steuerklasse, ggf. Kinderfreibeträge

- Sozialversicherungsnummer und Krankenkasse

- Beschäftigungsbeginn, Arbeitszeitmodell und Vertragsart

- Bankverbindung für die Auszahlung der Netto-Bezüge

Diese Angaben müssen einmalig korrekt erfasst und bei Änderungen unverzüglich angepasst werden. Sie bilden die Grundlage für die spätere Berechnung von Abzügen, SV Beiträgen und Bruttoverdienst.

2. Bruttogehalt und sonstige Bezüge festlegen

Im nächsten Schritt wird das Arbeitsentgelt zusammengestellt. Der Bruttolohn setzt sich zusammen aus:

- dem vertraglich vereinbarten Festgehalt oder Stundenlohn,

- Zulagen (z. B. für Schichtarbeit, Gefahrenzulagen),

- Zuschlägen (z. B. für Sonn- und Feiertagsarbeit),

- variablen Bestandteilen wie Provisionen oder Bonuszahlungen.

Zusätzlich können geldwerte Vorteile, Sachbezüge oder Einmalzahlungen berücksichtigt werden. Wichtig ist, dass die Zusammensetzung des Arbeitsentgelts transparent und nachvollziehbar dokumentiert ist.

3. Abzüge berechnen

Nun folgt die Berechnung der gesetzlichen Abzüge. Grundlage ist der gesamte Bruttolohn:

Lohnsteuer: Berechnet nach Steuerklasse, Freibeträgen und ggf. Kirchensteuerpflicht

Solidaritätszuschlag und ggf. Kirchensteuer

Sozialversicherungsbeiträge: Kranken-, Pflege-, Renten- und Arbeitslosenversicherung

Der Arbeitgeber muss sowohl den Arbeitnehmeranteil als auch den Arbeitgeberanteil an die Sozialversicherungsträger abführen. Die Abzüge werden in der Abrechnung eindeutig aufgelistet, damit die Netto-Abzüge und der Auszahlungsbetrag klar ersichtlich sind.

4. Netto-Bezüge berechnen und Auszahlung vorbereiten

Nach Abzug aller Beiträge ergibt sich der Nettolohn. Dieser wird zur Auszahlung vorbereitet, wobei zu beachten ist:

- Der Auszahlungsbetrag muss zum vertraglich vereinbarten Termin überwiesen werden

- Eine ordnungsgemäße Abrechnung mit allen Pflichtangaben ist dem Arbeitnehmer bereitzustellen

- Die Abrechnung kann papierhaft oder digital übermittelt werden – vorausgesetzt, der Datenschutz ist gewährleistet

Viele Lohnprogramme ermöglichen automatisierte Zahlungsdateien für den Bankimport.

5. Meldungen und Fristen einhalten

Pflichtmeldungen sind nicht optional. Arbeitgeber müssen folgende Daten regelmäßig übermitteln:

- Lohnsteueranmeldung via ELSTER an das Finanzamt

- Sozialversicherungsnachweise an die zuständige Krankenkasse

- Jahresmeldungen für Sozialversicherung und Lohnsteuer

- Meldungen bei Ein- und Austritt, Mutterschutz, Elternzeit, Krankheitsfall etc.

Auch freiwillige Angaben, zum Beispiel zur Schwerbehinderteneigenschaft oder zur Steueridentifikation, müssen korrekt verarbeitet werden, wenn sie gemeldet werden.

6. Dokumentation, Archivierung und Datenschutz

Lohnunterlagen müssen zehn Jahre lang aufbewahrt werden (§ 147 AO).

Dazu zählen:

- Abrechnungen

- Beitragsnachweise

- Lohnsteuerbescheinigungen

- alle relevanten Dokumente zur Berechnung des Arbeitsentgelts

Die Daten müssen vor unberechtigtem Zugriff geschützt und revisionssicher gespeichert sein. Digitale Archivierungssysteme und zertifizierte Lohnsoftware unterstützen Unternehmen dabei, diesen Anforderungen gerecht zu werden.

Wer Schritt für Schritt vorgeht, geeignete Software-Lösungen nutzt und sich regelmäßig über gesetzliche Änderungen informiert, kann die Lohnabrechnung auch ohne externes Lohnbüro rechtssicher und effizient selbst erstellen. Der Schlüssel liegt in der Kombination aus Fachkenntnis, digitalen Tools und sauberer Datenpflege.

Wer darf Lohnbuchhaltung selbst machen – und wer sollte es lieber lassen?

Die Lohnbuchhaltung ist kein exklusives Aufgabenfeld für Steuerberater oder externe Lohndienstleister. Grundsätzlich darf jedes Unternehmen seine Lohn- und Gehaltsabrechnung selbst durchführen – unabhängig von Größe oder Branche. Voraussetzung ist allerdings, dass die verantwortlichen Personen im Lohnbüro über das nötige Fachwissen verfügen, die gesetzlichen Rahmenbedingungen kennen und mit einer passenden Softwarelösung arbeiten.

Fachlich geeignet – aber auch organisatorisch vorbereitet?

Entscheidend ist weniger, wer rein rechtlich zur Abrechnung befugt ist, sondern wer in der Lage ist, alle Anforderungen korrekt umzusetzen. Gerade in mittelständischen Unternehmen übernehmen häufig Buchhalter:innen, Personalverantwortliche oder eigens geschulte Mitarbeitende die Abwicklung der Lohnabrechnung. Je nach Unternehmensgröße ist auch eine interne Aufgabenteilung sinnvoll – etwa zwischen Datenerfassung, Kontrolle und Meldung.

Aber: Auch wenn die Grundkenntnisse vorhanden sind, kann eine fehleranfällige oder fragmentierte Softwarelandschaft schnell zur Stolperfalle werden. Denn gerade bei gesetzlichen Änderungen oder Sonderfällen – etwa Mutterschutz, Kurzarbeit oder steuerfreie Zuschläge – ist ein zuverlässiges Lohnprogramm unerlässlich.

Für wen lohnt sich die eigene Abrechnung?

Die Lohnbuchhaltung selber zu machen lohnt sich besonders für Unternehmen, die:

- regelmäßig Lohnabrechnungen erstellen müssen,

- interne Fachkompetenz aufbauen oder weiterentwickeln möchten,

- flexibel auf Mitarbeiterwechsel oder Abwesenheiten reagieren wollen,

- die Kontrolle über sensible Lohndaten nicht aus der Hand geben möchten,

- und Wert auf effiziente, integrierte Prozesse legen.

Moderne Lohnprogramme unterstützen dabei, rechtliche Anforderungen zu erfüllen, Fristen einzuhalten und Abrechnungen transparent aufzubereiten – auch für die Mitarbeitenden selbst.

Warum integrierte Softwarelösungen den Unterschied machen

Mit einer ganzheitlichen Lösung wie eGECKO Payroll lässt sich die Lohnabrechnung nicht nur rechtskonform, sondern auch durchgängig digital abbilden – ohne Medienbrüche oder redundante Datenerfassung. Die Software integriert sich nahtlos in bestehende Prozesse und verknüpft die Lohnbuchhaltung mit anderen Bereichen wie Personalverwaltung, Controlling oder Finanzbuchhaltung.

Das reduziert den Aufwand, erhöht die Datenkonsistenz und minimiert typische Fehlerquellen. Durch regelmäßige Updates bleiben auch gesetzliche Änderungen – etwa bei den Beitragsbemessungsgrenzen oder bei der Lohnsteuer – automatisch berücksichtigt.

Wann ist externe Unterstützung dennoch sinnvoll?

Trotz aller Möglichkeiten kann es Konstellationen geben, in denen die Auslagerung an ein Steuerbüro oder ein spezialisiertes Lohnbüro sinnvoll ist:

- in besonders komplexen Abrechnungssituationen (z. B. Baulohn, internationaler Mitarbeitereinsatz),

- bei sehr kleiner Personaldecke ohne Kapazitäten für laufende Abrechnung,

- oder als Übergangslösung während der Einführung neuer Software.

In diesen Fällen sollte jedoch sichergestellt werden, dass die relevanten Angaben korrekt übermittelt und Abrechnungen intern überprüft werden können – denn die Verantwortung bleibt beim Unternehmen.

Die Lohnbuchhaltung selbst zu machen ist heute einfacher denn je – wenn Prozesse strukturiert sind, rechtliche Anforderungen bekannt sind und eine zuverlässige Softwarelösung wie eGECKO zum Einsatz kommt. Wer frühzeitig in Kompetenz und Technik investiert, gewinnt Unabhängigkeit, Übersicht und langfristige Effizienz.

FAZIT

Lohnbuchhaltung souverän im eigenen Haus meistern

Gut organisierte Lohnbuchhaltung ist kein Privileg großer Konzerne mehr. Mit aktuellem Fachwissen, verlässlicher Software und strukturierten Abläufen lässt sich die Lohn- und Gehaltsabrechnung auch intern sicher und effizient abbilden.

Wer die notwendigen Angaben kennt, gesetzliche Vorgaben einhält und digitale Tools einsetzt, kann Prozesse verschlanken, Kosten senken und sensible Daten intern halten. Gerade im Mittelstand lohnt sich der Blick auf integrierte Lösungen – nicht nur wegen der Flexibilität, sondern auch wegen der besseren Kontrolle. Ob selbst gemacht oder teilweise ausgelagert: Die Verantwortung bleibt – und lässt sich mit System erfolgreich tragen.